TradFi是什么?新用户为什么要关注TradFi?

日期:2026-02-13 17:46:12 来源: IT猫扑网整理

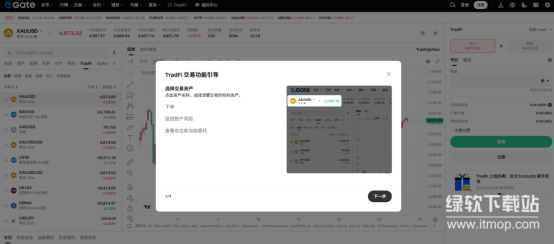

TradFi是“传统金融”(Traditional Finance)的缩写,指以银行、证券交易所、清算机构和受监管中介为核心的制度化金融体系,涵盖股票、债券、外汇、大宗商品及指数等资产类别。2026年,主流加密交易平台(Gate、Bitget、BingX)相继推出TradFi产品线,允许用户使用USDT作为通用保证金,在同一账户内一站式交易黄金、美股指数、外汇及大宗商品差价合约。

新用户关注TradFi的核心原因在于:它首次将加密市场的资金效率、全天候属性与传统金融的资产宽度、宏观对冲价值整合于同一操作界面,使“加密本位”用户无需离场即可完成跨市场配置。

TradFi是什么:从“贸易金融”到“加密语境下的传统资产入口”

在传统金融语境中,TradFi本指“贸易金融”(Trade Finance),即围绕国际贸易的信用证、保理、信用保险等融资服务。但在2025年至2026年的加密行业演进中,TradFi一词已被重新定义为“传统金融资产通过加密原生工具的可访问形态”。这一概念重塑的核心驱动因素有三。

稳定币成为事实上的结算层:截至2026年1月,稳定币总供应量突破3110亿美元,日均链上转账量已与主要支付网络相当。USDT和USDC不再仅是加密市场的“避险港湾”,而是演变为连接加密资本与传统市场价格敞口的通用抵押品。TradFi在加密平台上的实现前提,正是以USDT作为统一的保证金计价单位 。

价格敞口与所有权分离:2026年加密平台提供的TradFi产品,核心逻辑并非让用户持有股票、黄金或外汇的法定所有权,而是通过USDT保证金永续合约或差价合约(CFD) 获得资产价格变动的敞口。用户交易的是“价格”,而非“资产本身”。这一设计的优势在于:无需开设券商账户、无需换汇、无需等待T+2结算、可双向交易且支持杠杆。

头部交易所的产品化落地:2026年1月,Bitget TradFi正式上线,支持用户以USDT直接交易外汇、金属、指数及大宗商品四大品类共79个交易对。同年2月,Gate TradFi完成Web与App双端整合,累计交易量突破200亿美元,单日峰值超过50亿美元。BingX TradFi则聚焦指数永续合约,覆盖纳斯达克100、标普500、道琼斯、日经225及罗素2000等全球主要基准 。

2026年加密语境下的TradFi可定义为:以稳定币为结算工具、以永续合约/CFD为交易载体、在同一账户体系内实现加密资产与传统市场价格敞口统一管理的金融产品集合。

新用户为什么要关注TradFi

1.资金效率:从“多平台割裂”到“单账户统一”

新用户最常见的痛点是:账户割裂。加密资产在交易所,美股资金在券商,黄金保证金在贵金属平台,资金被分割在不同的法币体系与托管账户中,无法互相调用。

TradFi产品的突破在于统一账户架构。以Gate TradFi为例,用户无需开设任何独立的外汇账户、证券子账户或贵金属托管账户。USDT从主账户划转至TradFi子账户后,系统以1:1自动显示为内部计价单位USDx,这不是兑换,只是单位换标,不产生汇兑成本,不涉及法币出入金。

这意味着:新用户在加密世界赚取的每一USDT,无需离场、无需换汇,直接成为交易黄金、原油、纳指市场的保证金。资金周转从“跨平台搬运”简化为“同账户划转”,效率提升是数量级层面的。

2.资产宽度:从“单一资产”到“宏观配置”

加密货币市场与宏观市场的相关性在2026年明显增强。比特币与纳斯达克100指数的30日滚动相关系数已升至0.6-0.8区间,单纯持有加密资产的风险敞口正在变大 。

TradFi为新用户提供了低门槛的跨市场配置工具。截至2026年2月,主流平台已覆盖五大传统金融核心品类:

贵金属:黄金(XAU)、白银(XAG),XAU/USDT报价达4562.36美元;

外汇:欧元/美元、英镑/美元等主要货币对;

全球股指:纳斯达克100、标普500、道琼斯、日经225、罗素2000;

大宗商品:布伦特原油、铜;

股票CFD:特斯拉、英伟达等科技巨头差价合约,以及xStocks、Ondo Zone提供的代币化股票(AAPLx、TSLAx、NVDAx),由真实股票1:1全额支持,支持7×24小时交易。

对于新用户而言,这种资产宽度的价值并非“可以交易更多品种”,而是“可以在同一界面完成对冲”——当加密市场波动加剧时,TradFi提供的不再是“退出加密市场”的选项,而是“在加密账户内部调整宏观敞口”的能力。

3.认知门槛:从“券商术语”到“加密语境”

传统金融交易存在学习成本:什么是T+2?什么是保证金比例?什么是隔夜利息?什么是合约到期滚动?这些术语对新用户构成认知壁垒。

TradFi产品设计的关键特征是“加密语境的翻译”。Gate TradFi将规则差异显性化,清晰披露TradFi合约与加密永续合约的五个核心区别:

| 维度 | 加密永续合约 | TradFi合约 |

|---|---|---|

| 交易时间 | 7×24小时 | 固定交易时段,会休市 |

| 杠杆设置 | 可调 | 固定杠杆(外汇/指数最高500倍,股票CFD最高5倍) |

| 保证金模式 | 全仓/逐仓可选 | 全仓保证金 |

| 费用机制 | 资金费率 | 隔夜费(持仓跨休市时收取) |

| 强平线 | 维持保证金率100% | 保证金比例50% |

这种设计使新用户无需成为外汇专家即可交易EUR/USD,无需开设美股账户即可对纳斯达克进行对冲。操作流被压缩为四步:开通权限→划转资金→选择标的→下单管理,与加密现货交易几乎同构。

4.策略弹性:从“单边做多”到“双向对冲”

加密新用户往往习惯于“买入并持有”的单边思维。但2026年的市场环境——降息预期、AI与非AI板块轮动、地区表现分化——对双向交易能力提出了更高要求 。

TradFi的永续合约结构天然支持做空与杠杆。用户可以对标普500表达看跌观点,可以在CPI发布前夕对冲黄金持仓,可以在日经225与纳斯达克100之间进行多空配对。这种策略弹性并非鼓励高频投机,而是让新用户在早期阶段即建立“风险中性”的思考框架——理解市场不仅会上涨,也会下跌;理解对冲不是看空,而是管理不确定性。

风险提示

价格敞口不等于资产所有权:通过USDT保证金永续合约或CFD获得的仅是价格变动的损益,不包含股息、票息、投票权等股东/持有人权利。新用户需明确区分“交易价格”与“持有资产”的本质差异。

杠杆放大双向波动:外汇与指数合约最高提供500倍杠杆,股票CFD最高5倍杠杆。高杠杆在放大收益的同时等比放大亏损,新用户应从低杠杆起步,避免保证金比例触发强平。

交易时间与隔夜成本:TradFi合约遵循传统金融市场交易时段,周末及节假日休市;持仓跨休市将产生隔夜费(掉期费),其收费标准与国际金融市场惯例一致。新用户需在交易前确认持仓成本结构。

监管合规边界:2026年,全球主要司法管辖区对加密衍生品的监管框架仍处演进中。中国大陆明确禁止虚拟货币相关业务活动,新用户参与境外平台TradFi产品需充分知悉政策红线。各平台因监管要求对部分国家/地区的访问权限存在限制,用户应通过官方渠道核实自身区域的合规状态。

策略选择与风险承受能力匹配:TradFi产品矩阵覆盖从低波动(黄金、主要货币对)到高波动(股指、大宗商品)的完整光谱。新用户不应将所有资金集中于单一策略,而应从波动较小的品种开始,逐步理解不同资产的风险收益特征,建立资金管理的纪律性。